Unter strategischer Asset-Allokation (SAA) versteht man die Aufteilung eines Vermögens auf verschiedene Anlageklassen wie Anleihen, Aktien, Immobilien, Währungen und Edelmetalle. Den Rahmen der notwendigen Eigenmittelausstattung für Versicherer gibt die EU mit ihrer Richtlinie »Solvency II« vor. Auf dieser Grundlage haben wir mit der R+V Lebensversicherung AG einen innovativen neuen Ansatz der strategischen Asset-Allokation entwickelt und implementiert.

Strategische Asset-Allokation (SAA) und Portfoliooptimierung

Multikriterielle Optimierung liefert effiziente Lösungen, auch für mehr als zwei Kriterien

Viele Unternehmen stehen mindestens einmal im Jahr vor der Frage, wie ihr vorhandenes Kapital im kommenden Jahr am besten angelegt sein könnte. Hierbei umfasst der Begriff »am besten« mehrere Bereiche, in denen die jeweiligen Zielsetzungen miteinander in Einklang gebracht werden müssen. Insbesondere Versicherungsunternehmen streben oftmals an, langfristig eine möglichst hohe Rendite bei einem definierten Risikoniveau zu erzielen. Andererseits soll aber z. B. auch eine vorgegebene Liquidität (d. h. Verfügbarkeit der Mittel) innerhalb verschiedener Zeiträume gewährleistet sein.

Die strategische Asset-Allokation (SAA) bestimmt mathematisch-theoretisch fundiert die langfristig angestrebte Zusammensetzung eines Portfolios. Mögliche Assetklassen im Anlagenpool sind

- Aktien

- Anleihen

- Immobilien

- Finanzierungen

möglicherweise unterteilt nach Region oder Risikoprofil.

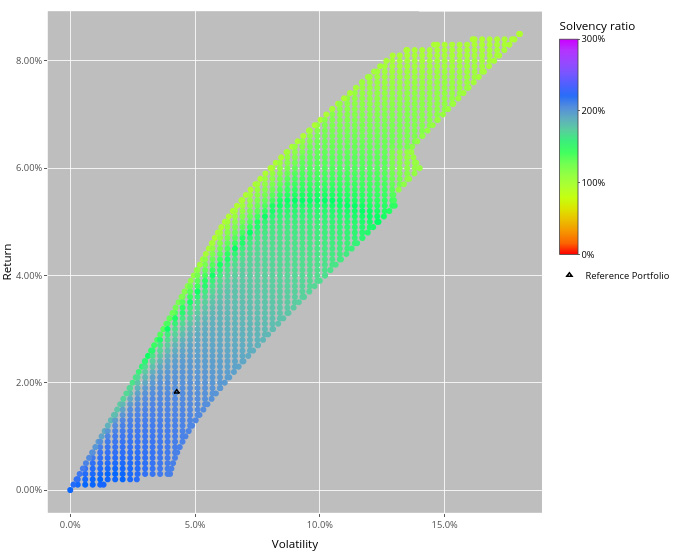

In der klassischen Portfoliooptimierung nach Markowitz werden lediglich Rendite (Mittelwert) und Risiko (Varianz) berücksichtigt. Demnach liegt ein sogenanntes effizientes Portfolio vor, wenn dessen Rendite nicht mehr verbessert werden kann, ohne das Risiko zu erhöhen. Zur Wahl der Asset-Allokation ermittelt man eine Menge von effizienten Portfolios. Hierdurch erhält der Investor einen Überblick und kann ein zu seinem Risikoprofil passendes Portfolio wählen.

Unter dem Namen »Solvency II« erließ die EU 2009 eine Richtlinie, die seit 2016 für alle Versicherungsunternehmen verbindlich ist. Solvency II stellt insbesondere Anforderungen an die Eigenmittelausstattung des Unternehmens und ist somit eine weitere wichtige Zielfunktion in der Asset-Allokation.

Multikriterielle Lösung

Wir haben gemeinsam mit der R+V Lebensversicherung AG einen neuen Ansatz der strategischen Asset-Allokation implementiert. Dieser berücksichtigt einerseits die Solvenzquote im Rahmen des Solvency II-Regimes. Andererseits erlaubt unser Ansatz, weitere relevante Portfoliomerkmale zu berücksichtigen.

Zu einem gegebenen Satz von Portfoliomerkmalen (Kriterien) berechnen wir effiziente Portfolioallokationen, die sich in keinem der Kriterien weiter verbessern lassen, ohne sich in einem anderen Kriterium zu verschlechtern. Hierbei achten wir auf eine möglichst gleichmäßige Abdeckung des effizienten Raumes.

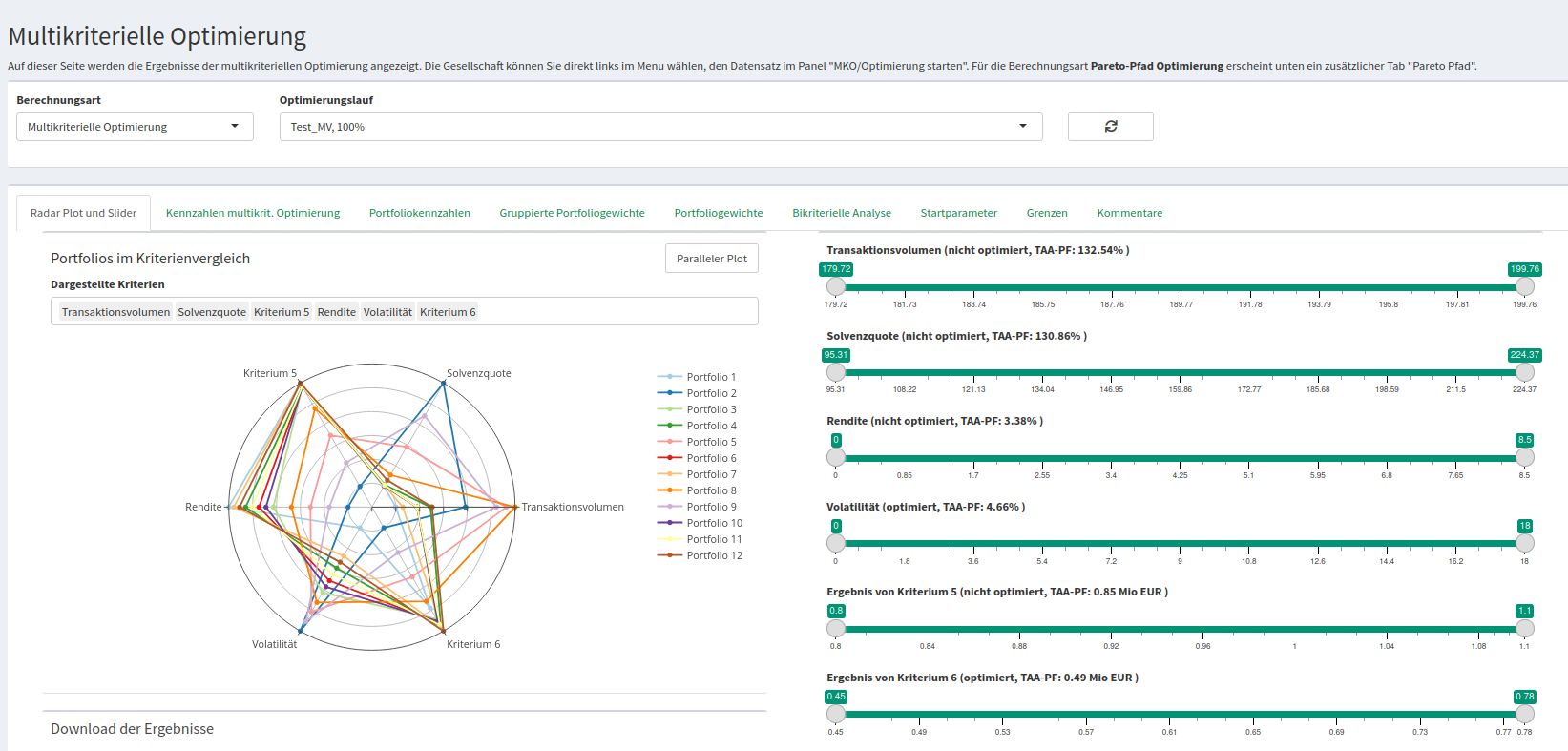

In einem zweiten Schritt können entscheidende Personen Kriterien weiter einschränken und so bestimmte Regionen des effizienten Raumes mit einer weiteren Optimierung näher untersuchen. Durch diesen mehrstufigen Ansatz werden nahezu in Echtzeit präzise Lösungen gefunden, die vorher nur durch langwieriges Ausprobieren ermittelt wurden.

Nutzungsfreundliche Visualisierung

Sie als Nutzer:in interagieren über eine grafische Oberfläche, die mithilfe eines Webservers individuell umgesetzt und komplett vom Rechenkern getrennt ist. Damit analysieren Sie im Arbeitsalltag die Ergebnisse der Berechnungen schnell und einfach. Die Visualisierung bildet alle effizienten Portfolios ab, bindet zusätzliche Nebenbedingungen ein und zeigt Varianten auf. So wählen Sie dynamisch ein Portfolio, das Ihren Ansprüchen genügt und Ihnen aus der Menge der optimalen Portfolios am geeignetsten erscheint. Das Programm zeigt an, wie das Portfolio zusammengesetzt ist sowie eine Reihe weiterer Kennzahlen, beispielsweise Neuallokation, Diversifikation, Value at Risk, Verhalten unter Stressszenarien.

Stärkere Automatisierung möglich

Über die interaktive Weboberfläche können Nutzende Datensätze mit Assetklassen und Gewichtsgrenzen importieren und die Optimierung der Portfolios starten. Die Ergebnisse können für zusätzliche Analysen nach z. B. Excel exportiert werden. Neben der interaktiven Entscheidungsfindung kann der Prozess auch automatisiert genutzt werden, um eine größere Zahl verschiedener Datensätze parallel zu bearbeiten.

Vielfältige Einsatzmöglichkeiten:

Das Konzept der multikriteriellen Optimierung liefert auch in anderen Situationen effektive Lösungsmöglichkeiten.

- Anlageoptimierung – Rendite gegen Risiko bei möglichst geringer Solvenzquote

- Beschaffungsstrategien – Kosten gegen Flexibilität bei möglichst niedrigem Value-at-Risk

- Modellkalibrierungen – Best Fit gegen Langzeitstabilität bei möglichst regulären zeitlichen Verläufen

QuSAA – Quantenalgorithmen für Strategische Asset-Allokation

In unserem Projekt »QuSAA« untersucht ein Team mit Expertise zusammen mit unseren Projektpartnern jetzt mögliche neue Wege zur Asset Allokation mit Quantencomputing (QC).